财联社9月3日讯(编辑 潇湘)在结束了劳工节假期后的首个交易日公司配资炒股,美国股市周二以暴跌为9月开局。

* **监管合规:**选择受监管机构(如证监会)监管的平台,以确保其合法性和安全性。

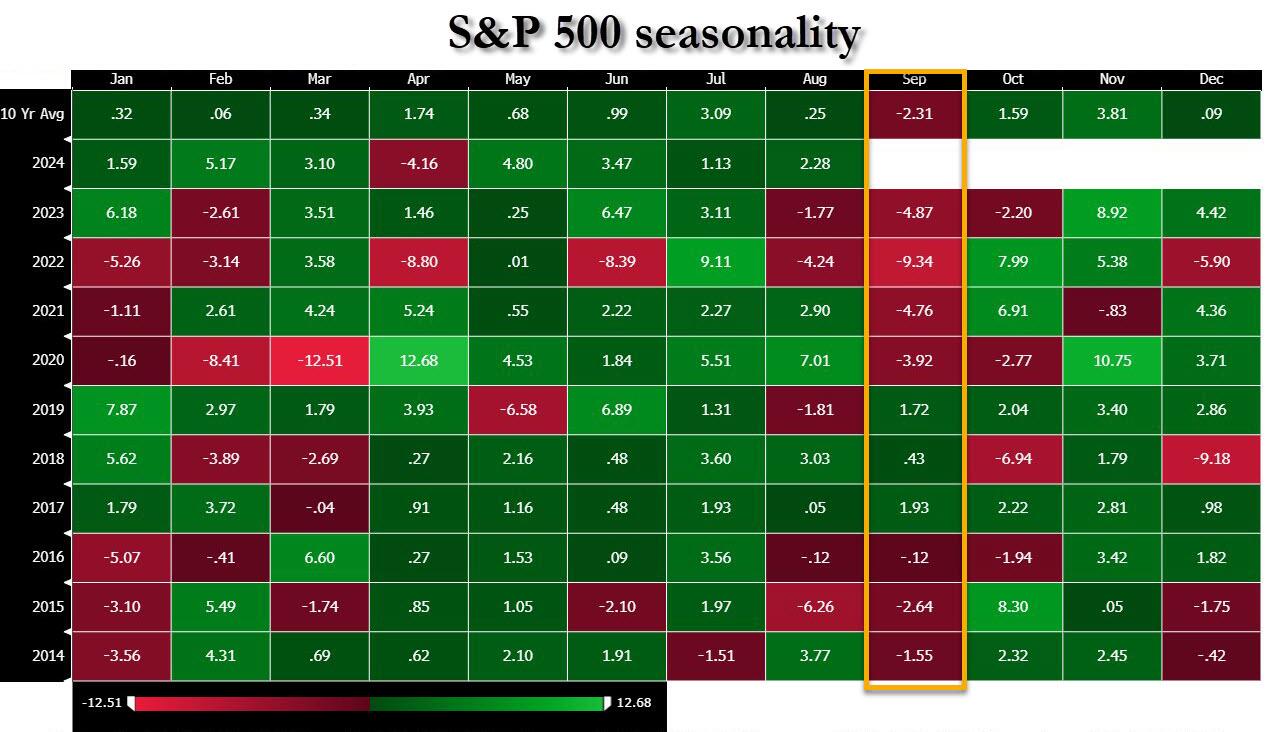

颇有意思的是,回首过去数十年的市场,9月不光是美股,也是黄金、比特币等资产表现最为糟糕的一个月份。而今年9月开篇的这盆冷水,显然正令各类跨资产交易员纷纷感受到一丝“9月魔咒”的肃杀之气……

行情数据显示,截止周二收盘,标普500指数全天大跌了2.4%,创下自8月5日“黑色星期一”以来的最大跌幅。标普500指数的11个板块中有九个下跌,其中科技、能源、通信服务和材料板块跌幅最大。

素有“恐慌指数”之称的VIX指数在周二飙涨33.2%,至20.72,创下8月初以来最大单日涨幅和最高收盘水平。虽然此番“恐慌指数”的涨幅并不如上月“黑色星期一”那天那般惊人(当时一度飙升至65上方),但时隔仅仅数周的再度异动,无疑让不少波动率空头在距上次不到一个月的时间里又遭遇了一轮巨额的保证金追缴。

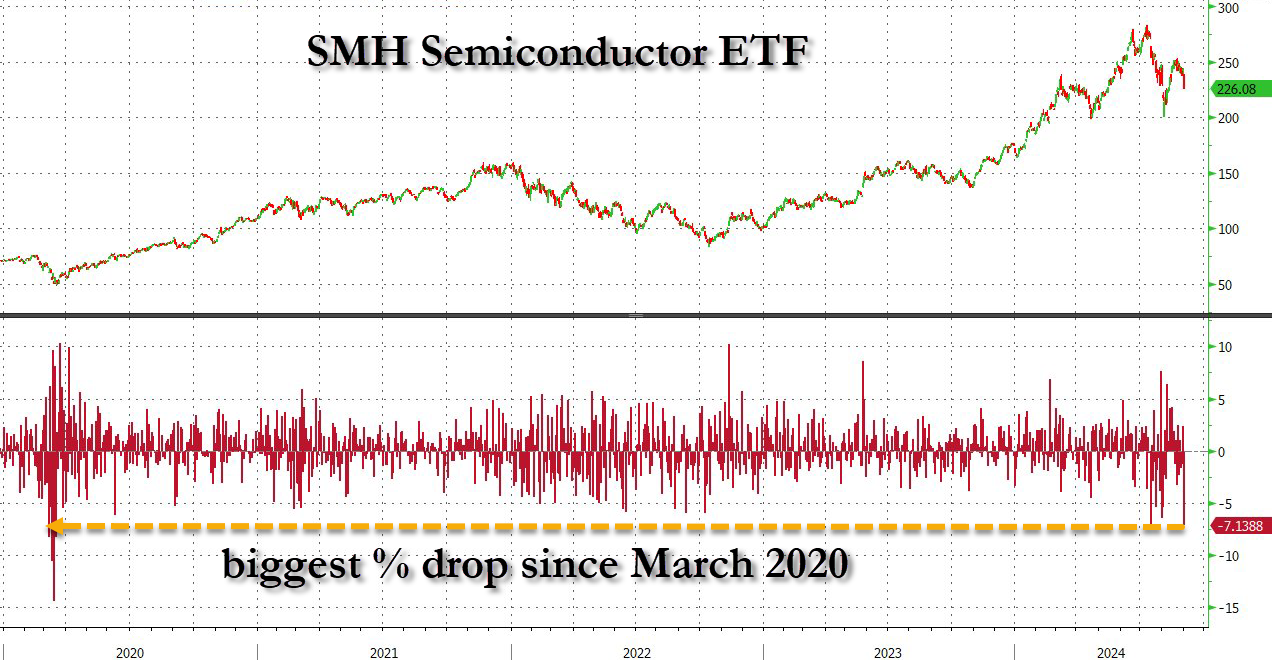

相比于标普500指数,周二市场上的更大的输家无疑是以科技股为主的纳指。纳指周二重挫577.33点,跌幅高达3.26%,收报17136.30点。这同样是纳指自8月5日以来的最大跌幅,也是过去一年中的第三大单日跌幅......

同时,规模高达220亿美元的VanEck半导体ETF在周二出现了自2020年3月以来的最大跌幅。

在年内引领市场的科技巨头中,英伟达股价隔夜重挫了9.5%。该公司市值在短短一天内就蒸发了约2790亿美元,创下了美国公司市值有史以来的最大单日跌幅,超过了Meta在2022年2月惨淡财报发布后市值损失纪录。据悉,美国司法部已向英伟达和其他公司发出传票,以寻求该芯片制造商违反反垄断法的证据。

Murphy & Sylvest Wealth Management的市场策略师兼高级财富管理经理Paul Nolte表示,英伟达和人工智能股成为市场明星有一段时间了,暂时性的热度消退在意料之中,所有这些支出的投资回报率仍然是个大问题。

近来,一个愈发明显的趋势是,市场人士对于科技企业在人工智能计算所用硬体方面的巨额投入能否持续,正开始怀揣有越来越多的疑问。虽然英伟达和其他芯片制造商的收入激增,但微软和谷歌的收入没有因为人工智能投资而大幅成长,市场担心他们的高投入不会持续太久。

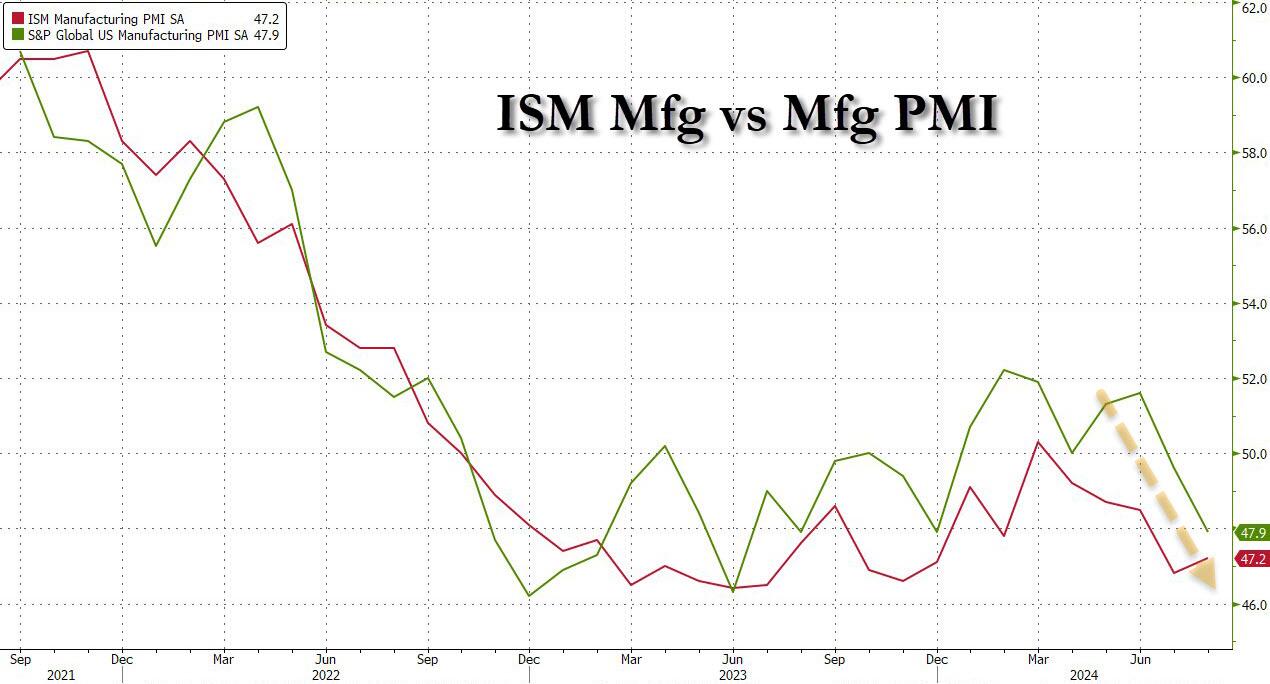

而除了这些领涨行业和个股当前面临的业绩挑战外,宏观层面美国经济数据的不佳表现,显然也是在这个关键的“非农周”伊始,拖累市场交投情绪的一大关键负面因素。

美国供应管理协会 (ISM) 周二公布的数据显示,尽管8月份美国ISM制造业表现较7月份的八个月低点略有改善,但依然远低于50的荣枯分水岭。8月份ISM制造业采购经理人指数(PMI)录得47.2,较7月的46.8上升了0.4点,但仍不及市场原先预期的47.5。

目前,ISM制造业PMI已经连续第五个月位于50下方,这意味着,制造业的经济活动已经连续五个月降温。放更长远来看,在过去22个月中,PMI在其中的21个月低于50,仅今年3月唯一一次录得过50.3。

标普全球市场财智首席商业经济学家Chris Williamson写道,PMI数据的进一步下滑表明,制造业在第三季度中期对经济的拖累有所增加。前瞻性指标表明,这种拖累在未来几个月可能会加剧。销售速度低于预期,导致仓库里堆满了未售出的存货,新订单的缺乏促使工厂自1月以来首次减产。由于担心产能过剩,生产商也在今年首次裁员,并减少了投入品的购买量。

“订单减少和库存上升的结合发出了一年半以来最黯淡的生产趋势前瞻性信号,也是全球金融危机以来最令人担忧的信号之一。”Williamson表示。

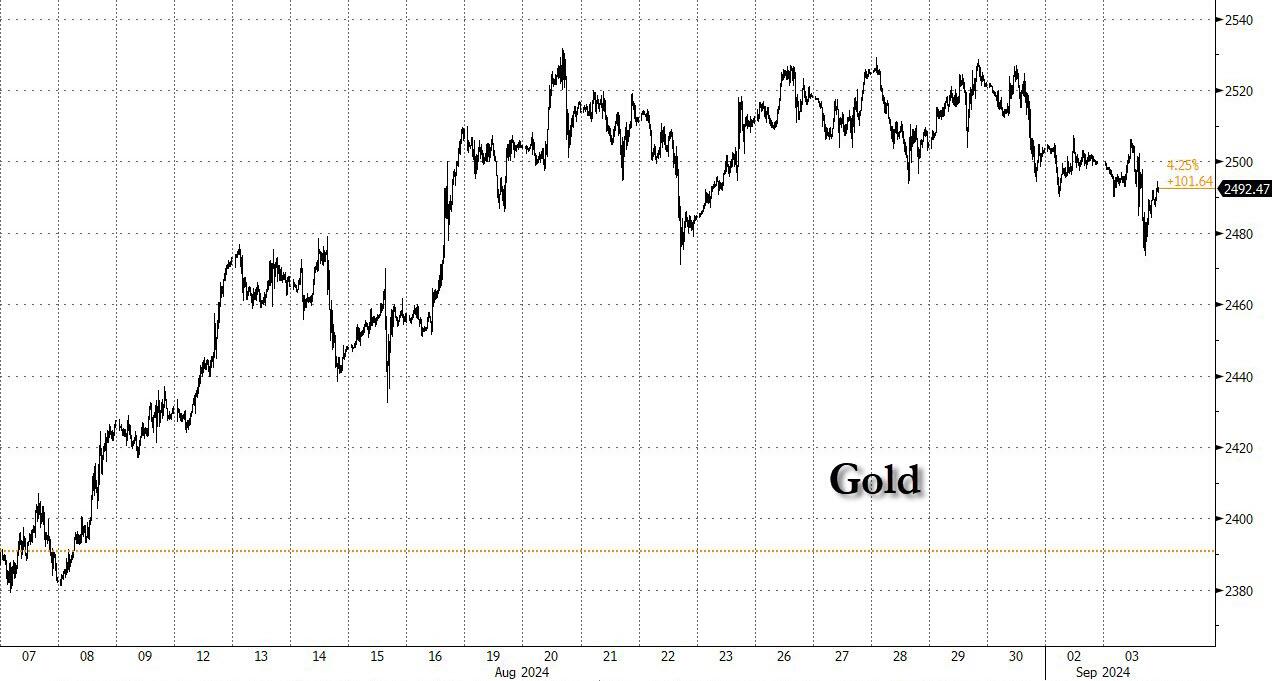

值得人们格外注意的是,周二的市场“大地震”显然并不局限于股票:大宗商品也受到了打击——布伦特油价盘中一度暴跌近5%,跌回74美元以下,抹去了2024年以来的所有涨幅,而WTI原油则逼近了70美元/桶......

人们担心,就在利比亚重启石油供应的同时,全球经济可能将难以摆脱衰退的命运,这令不少商品市场交易员根本顾不上全球潜在的地缘政治风险了。

就连2024年表现最为出色的大宗商品资产之一——黄金也未能幸免于周二的大跌,在过去两周的大部分时间里都在2500美元上方交投后,黄金隔夜又跌回了该关口下方。

当然,如果说周二市场上的避险情绪,令哪类资产受益了的话,那么或许非美债莫属。美债收益率周二全线收跌,素有全球资产定价之锚之称的10年期美债收益率下跌7.6个基点报3.838%,2年期美债收益率也下跌5.8个基点报3.873%。

展望后市,投资者将在本周余下时间里获得一系列有关劳动力市场的数据,其中周五关键的非农就业报告无疑将最受关注。

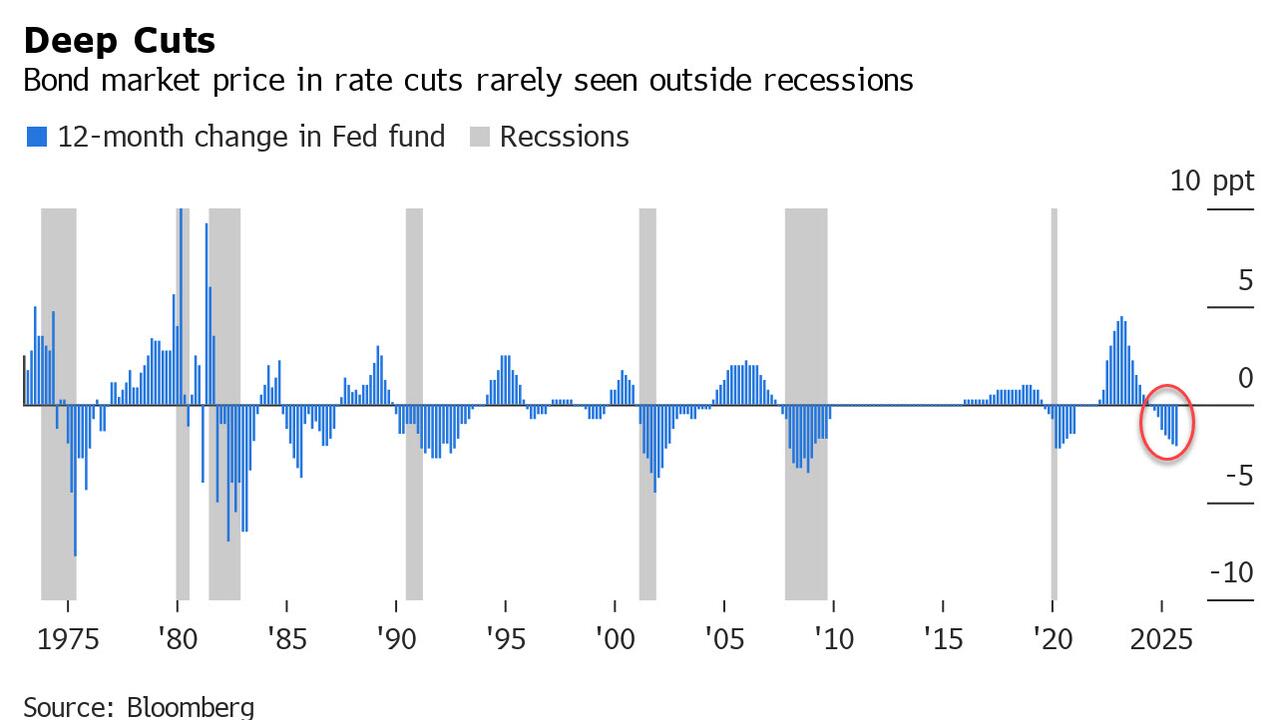

根据利率掉期市场的定价,交易员们目前预计,美联储将在未来12个月内降息超过200个基点,这是自1980年代以来经济衰退周期之外最大的降幅幅度。BMO Capital Markets的Ian Lyngen和Vail Hartman表示,在周五的就业数据公布之前,上月失业率上升后的恐怖场景将使交易员“紧张不安”。

“本周的就业报告虽然不是唯一的决定因素,但可能会成为美联储决定降息25个基点还是50个基点的关键因素公司配资炒股,”Glenmede的Jason Pride和Michael Reynolds表示。“即使是本周就业报告中的温和信号,也可能成为美联储是否采取更谨慎或更激进方法的关键决策点。”

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP